글쓴이: Lana Choi

미국에서 세금의 개념은 모든 경제활동, 그리고 이를 통한 사유재산의 축적은 미국이라는 국가의 시스템이 없이는 불가능하기 때문에, 그 시스템에 대한 사용료를 지불하는 것이라고 생각하면 된다. 임대소득이나 매각을 통한 수익, 혹은 사유재산을 증여 또는 상속하는 과정도 역시 마찬가지이다. 국가의 시스템이, 개인 혹은 법인이 자신의 사유재산권을 정당하게 행사할 수 있게 보장해주기 때문에, 그 보장에 대한 모종의 보호비를 지불한다고 생각하면 쉽다.

미국 부동산세의 특이한 점은, 부동산 투자로 인한 이득에 대한 세금이 다른 근로소득이나 사업소득보다 낮게 측정된다는 점이다. 투자자가 투자할 만큼의 충분한 자본을 축적하는 과정에서 이미 축적자본만큼의 근로소득세나 사업소득세를

납세하였다고 간주하기 때문이다. 따라서, 재산세와 취득세는 카운티마다 다르게 책정하지만, 평균적으로도 낮은 편이다.

이는 미국에서는 부동산 투자를 경제를 활성화시킬 수 있는 요소 중 하나로 생각하여, 국가적으로 부동산투자를 장려하고 있기 때문에 가능한 일이기도 하다.

이와 반대로 한국은 국가적, 사회적으로 부동산 투자를 지양한다. 이는 한국이라는 국가가 갖는 특성 때문인데, 땅이 작고 인구밀도가 높기 때문에 투자가 과열되어 투기가 되기가 쉽기 때문이다. 게다가, 사회적인식도 좋지 못하다. 부동산을 불로소득이라고 생각하여 ‘게으르게 번 돈’ 혹은 ‘정당하지 못한 이익’ 이라고 생각하는 경향이 있어, 부동산세의 세율이 굉장히 높다.

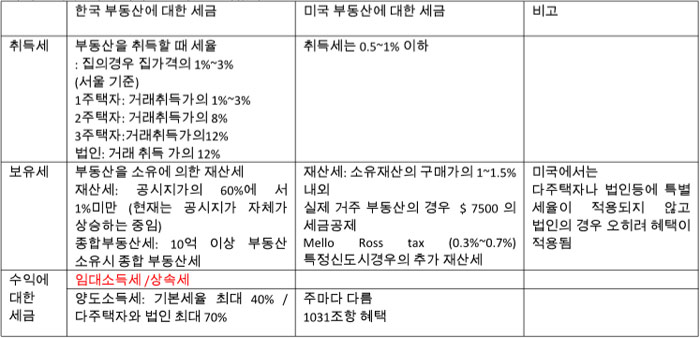

아래 표에 좀 더 구체적으로 비교를 하였다.

취득세

미국에서의 취득세는 거래비용의 0.5프로 정도로 아주 적어, 세금 개념보다는 오히려 수수료 개념에 가깝다. 이는 부동산 거래의 활성화를 위한 정책으로 거래를 장려하기 위한것으로 보인다. 이에 비해 한국의 취득세는 기본 세율만도 1~3% 이다.

보유세

• 한국의 보유세

한국의 보유세 크게 2가지로 구분할 수 있다.

1. 재산세: 한국의 재산세는 공시지가의 60%~1% 미만이고, 현재 한국의 공시지가는 높은 폭으로 계속해서 오르는 중이다.

2. 종합 부동산세: 10억 이상의 가치를 갖는 부동산은 소유시점부터 종합 부동산세를 지불하도록 되어있다. 소유주가 소유하고 있는 부동산의 총 가치에서 6억을 공제한 후에 과세하는데, 2주택자의 경우 공제 후 3%가량이 과세된다. 2주택자이지만, 규제 또는 조정 대상지역에 부동산을 보유하고 있는 주택자나, 3주택이상 소유자에게는 적게는 공제 후 총주택가의 1.2%부터 많게는 주택가의 6%까지 종합 부동산세가 적용된다.

• 미국의 보유세

미국의 보유세는 3가지로 분류할 수 있다.

1. 재산세 : 재산세의 경우 카운티라는 지방정부 (연방정부>주>카운티>여러 개의 시)가 정한 기준에 따라 달라진다. 4월과 12월 두 번에 걸쳐 징수하고, 부동산 가치의 1~1.5% 정도가 일반적이다.

2. Mello Ross tax (추가 재산세) : 특정지역의 새로 개발된 지역에는 이 세금이 부과된다. 보유 부동산 가치의 0.3%~0.7% 정도인데, 이는 새로운 도로나 기간 시설 등이 생긴 것에 대한 세금이다. 지자체가 지역개발을 위해 사용한 돈을 세금으로써 확충하는 것이다. 따라서 일정기간 동안에만 납세하면 되고, 이 기간이 지나면 더 이상 납세하지않아도 되므로 부동산 자체의 가치가 높아지기도 한다.

3. HOA : HOA는 Home Owner’s Association의 줄임 말인데, 지역의 공동이용시설이나 공동이용구역 등을 관리하기 위한 비용이다. 지역에 따라 $100~$1000까지 다양하다. 이는 엄밀한 의미에서의 세금은 아니며, 지역사회에 내는 비용으로 도로, 방범, 수영장, 공원, 테니스코트등의 공동관리를 위한 비용이다.

수익에 대한 세금

수익에 대한 세금은 임대 소득, 양도소득세, 상속에 의한 세금 등이 있을 수 있는데 여기서는 양도 소득에 대해서만 다루기로 하고 , 임대소득과 상속에 대한 세금에 대해서는 다음기회에 다루고자 한다.

• 한국의 양도 소득세(주택의 경우) : 양도소득세 역시 1주택자와 다주택자는 각각 다른 세금을 납부해야 한다. 1주택자의 기본세율은 양도 차익에 대해 최대 40% 내외이다. 공제가 존재하고, 장기보유 주택이나 실제 거주 목적의 주택의 경우에는 양도차익의 80%까지 공제한 후에 남은 20%에 대해서만 과세한다.다주택자나 법인은 특별공제의 대상이 아니며, 양도하려는 주택이 실제 거주 목적이 아니었거나, 장기보유주택이 아니었을 경우에는 더 큰 세금을 부과한다. 2주택자의 경우에는 기본세율40%에 10%~20%이상을 더 과세하고, 3주택자의 경우 기본세율에 20%~30%이상을 중과세하고 있다. 게다가 점점 더 큰 중과세를 부과하는 방침을 검토 중이다.

• 미국의 양도소득세 : 미국에서 부동산 매각에 따른 수익에는 기본적으로 연방 소득세가 부과되지만, 캘리포니아를 비롯한 몇몇 주에서는 주소득세 역시 부과되고 있다. 연방소득세의 경우 일반 소득, 기타 영업소득, 비즈니스 소득, 근로소득에 적용되는 세율에 비해 부동산 양도 소득에 대한 세금비율이 더 낮다. 주마다 다르지만, 평균적으로 자본이익의 15%~20% 정도를 부과한다. 한국과는 다르게 다주택자와 1주택자의 차이가 없이 적용된다. 개인의 경우 공제 조건도 있는데, 소유하고 있던 주택에 5년중 2년이상을 거주했을 때, 미혼은 25만달러까지 부부의 경우는 50만달러까지 양도차익을 면세해준다. 또한, 1031 조항 같은 양도소득세에 관련한 특혜조항들은 개인이나 법인에 같은 방식으로 적용된다.

1031조항이란? (Tax Deferral)

동종 자산 교환의 경우 기존의 양도소득 세금의 과세를 나중으로 이월해 주는 법안이다. 소유주가 소유하고 있는 부동산(Investment Property)을 매각한 후 매각한 부동산보다 더 큰 가치의 새로운 부동산(Investment Property)을 매입하면서, 1031조항의 조건(기간과 금액 종류 등)을 충족하였을 경우 매각에 따른 양도세액을 나중으로 미룰 수 있게 하는 법안으로 1031조항을 평생동안 미루어 상속시 1031조항에 의해 미루어진 Tax 를 내지 않고 그 시점에서 상속세금을 내기도 한다.

이 법안은 성장하는 기업을 격려하므로써 더크게 성장시키고 그에 의해 결국 더 많은 세금을 거둬들일수 있다는 판단과 함께, 또한 투자를 장려 (Encourage) 하여 경제를 활성화하려는 철학에서 나온 법안으로 볼 수 있다.

황금알을 낳는 거위는 한꺼번에 황금알을 꺼내기 보다는 더욱 잘먹이고 잘키워서 계속해서 황금알을 얻으려는 안목에 의한 혜택으로 부동산 투자 기업가 뿐만아니라 국가가 서로 Win-Win 하는 좋은 정책이라 보여진다.